6 Estrategias de marketing con IA Generativa para mejorar la aprobación de créditos

En la era digital, el acceso al crédito se ha convertido en una necesidad esencial tanto para individuos como para empresas. Sin embargo, los procesos tradicionales de solicitud pueden ser complejos y llevar tiempo para los usuarios.

Las campañas de marketing impulsadas por IA Generativa, combinadas con un enfoque estratégico que comprenda buyer personas, comportamiento de la audiencia y data alternativa entre otros, son la clave para aumentar las tasas de aprobación y el éxito general de las campañas.

En este artículo, te presentamos 5 estrategias de marketing innovadoras y efectivas que pueden transformar tu enfoque en la gestión de créditos. Estas tácticas además de mejorar significativamente tu tasa de conversión de créditos, también optimizarán la experiencia del cliente, aumentarán la fidelización y potenciarán el crecimiento de tu negocio:

Descubre cómo puedes implementar estas estrategias para alcanzar resultados tangibles y sostenibles.

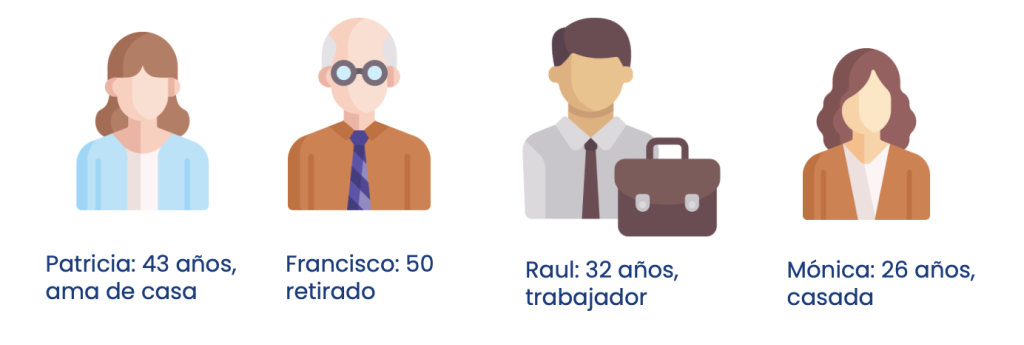

1. Buyer personas: Cómo identificar y definir a tu público objetivo ideal

El primer paso para una campaña de marketing para el otorgamiento de créditos exitosa es comprender a fondo el público objetivo. Crear perfiles que representen a sus clientes ideales para enfocar sus esfuerzos de marketing de manera más efectiva y personalizada.

La segmentación con inteligencia artificial (IA) puede aumentar las tasas de desaprobación de créditos en un 20%, ya que permite analizar grandes volúmenes de datos para identificar clientes con mayor probabilidad de ser aprobados. Esto optimiza los esfuerzos de marketing al enfocarse en los candidatos más adecuados.

Según McKinsey, el uso de modelos de machine learning en la toma de decisiones crediticias ha mejorado significativamente la precisión de estos modelos, permitiendo a los bancos reducir el tiempo de decisión de días a segundos y mejorar la calidad de los datos utilizados en el proceso de evaluación crediticia (McKinsey & Company).

Definir con precisión estas características permite desarrollar estrategias más alineadas con las necesidades de los clientes, mejorando así la efectividad y el alcance de sus campañas.

Las buyer personas facilitan la alineación de las estrategias de marketing con las necesidades y expectativas del cliente, aumentando así la probabilidad de aprobación de créditos. Al entender mejor a su audiencia es posible crear mensajes más relevantes que inspiren a los clientes potenciales a solicitar un crédito.

Definir con precisión estas características permite desarrollar estrategias más alineadas con las necesidades de los clientes, mejorando así la efectividad y el alcance de sus campañas.

Las buyer personas facilitan la alineación de las estrategias de marketing con las necesidades y expectativas del cliente, aumentando así la probabilidad de aprobación de créditos. Al entender mejor a su audiencia es posible crear mensajes más relevantes que inspiren a los clientes potenciales a solicitar un crédito.

2. Innovación con IA: Mejorando campañas de marketing para créditos

La inteligencia artificial (IA) ofrece herramientas y técnicas para optimizar las campañas de marketing y aumentar las conversiones de créditos. Entre sus beneficios destacan:

- Personalización de mensajes: La IA crea mensajes personalizados que resuenen con cada cliente, aumentando el interés en los productos crediticios y la solicitud de crédito. Según McKinsey & Company, la personalización con IA puede incrementar las conversiones de marketing en un 30%.

- Automatización de tareas: La IA automatiza tareas repetitivas como la calificación de clientes potenciales y la programación de citas, liberando tiempo para actividades estratégicas. Se estima que la automatización de tareas con IA puede ahorrar a las empresas financieras hasta un 50% en costos operativos.

- Análisis de datos en tiempo real: La IA analiza datos de marketing en tiempo real para identificar tendencias y optimizar las campañas sobre la marcha, maximizando el retorno de la inversión. Un estudio de Forrester Research encontró que las empresas que utilizan análisis de datos en tiempo real con IA obtienen un ROI un 150% mayor que las que no lo hacen.

3. Comportamiento de la audiencia: Analizando patrones y tendencias

Las tendencias actuales en marketing digital están transformando la manera en que las instituciones financieras interactúan con sus clientes. El uso de datos para comprender mejor el comportamiento del consumidor es fundamental.

Plataformas de análisis avanzados integrados con IA, permiten a las empresas identificar patrones de comportamiento, preferencias y necesidades específicas de los clientes en tiempo real.

Numerosas empresas financieras han tenido éxito utilizando IA para incrementar el otorgamiento de créditos. Analizar el comportamiento de la audiencia objetivo es crucial para comprender necesidades, preferencias y puntos de dolor.

La IA Generativa y Data Alternativa ayudan a recopilar y analizar datos de diversas fuentes, como sitios web, redes sociales y plataformas de marketing, para identificar patrones y tendencias que le permitan adaptar sus mensajes y ofertas de manera más efectiva.

4. Experiencia del usuario intuitiva

Una experiencia del usuario intuitiva en la originación del crédito es fundamental para aumentar las tasas de conversión y mejorar la satisfacción del cliente. Al diseñar un proceso de solicitud de crédito sencillo y fácil de navegar, con pasos claros y bien definidos, los solicitantes pueden completar sus aplicaciones sin confusión, ni frustración.

Elementos como formularios autocompletados, instrucciones claras, y la posibilidad de guardar y continuar más tarde contribuyen a una experiencia fluida.

5. Pruebas A/B continuas

Permite identificar qué cambios en el proceso de solicitud de crédito pueden mejorar la tasa de conversión.

Experimenta con diferentes mensajes y ofertas promocionales para ver cuáles resuenan más con tus clientes. Por ejemplo, prueba diferentes tasas de interés, plazos de pago o beneficios adicionales.

6. Data Alternativa: Innovación en estrategias de crédito

La data alternativa, que incluye información no tradicional como datos de redes sociales, historial de compras y comportamiento de navegación web, puede complementar sus datos de clientes existentes y brindarle una visión más completa de su público objetivo.

La IA ayuda a procesar y analizar grandes conjuntos de data alternativa para obtener información valiosa que puede utilizarse para mejorar la segmentación de la audiencia, la personalización de mensajes y la toma de decisiones crediticias.

Marketing as a service para acelerar el otorgamiento de créditos

Las campañas de marketing integradas con IA, que comprendan el perfil ideal, comportamiento de la audiencia y data alternativa, permiten mayor efectividad en la conversión de créditos, brindando beneficios como los siguientes:

- Llegar a una audiencia más amplia a través de múltiples canales.

- Personalizar tus mensajes para cada canal y segmento de audiencia.

- Medir el ROI de tus campañas de manera precisa.

- Tomar decisiones más inteligentes basadas en datos.

- Obtener mejores resultados y hacer crecer tu negocio

- Automatización de tareas repetitivas

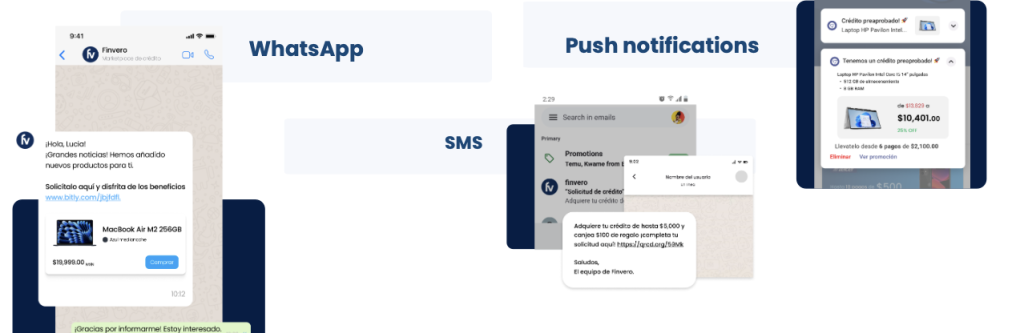

Estrategia multicanal integrada

Implementar una estrategia multicanal integrada con inteligencia artificial es esencial para mejorar la consistencia y coherencia del mensaje, optimizar la segmentación y personalización, aumentar la eficiencia, y mejorar la experiencia del cliente.

Esto permite a las empresas aprovechar datos de múltiples canales para ofrecer una comunicación más precisa y relevante, automatizar procesos, y detectar nuevas oportunidades de mercado, resultando en campañas de marketing más efectivas y una mayor satisfacción del cliente. Algunos de estos canales pueden ser:

Analiza el alcance de tus mensajes, la tasa de respuesta y las conversiones generadas en WhatsApp.

–Push notifications

Evalúa el impacto de tus notificaciones push en términos de engagement, conversiones y retención de usuarios.

–SMS

Monitorea la tasa de entrega, la tasa de apertura y el CTR de tus campañas de SMS.

–Mailing

Mide la tasa de apertura, clicks, conversiones y ROI de tus campañas de correo electrónico.

¿Quieres aumentar significativamente el otorgamiento de créditos, mejorar la satisfacción del cliente y maximizar el retorno de la inversión en tus campañas de marketing de créditos?

Conoce más de finvero, la plataforma integral que cubre todo el ciclo de vida del crédito, desde la solicitud hasta la cobranza. Agenda una demo con nosotros y descubre cómo nuestras soluciones avanzadas de Marketing as a Service pueden mejorar tu tasa de conversión. ¡Contáctanos y transforma tu estrategia de crédito!