El 29 de febrero el Papalote Museo del Niño, ubicado en la Ciudad de México, se convirtió en el epicentro …

Solo otro sitio de WordPress

El 29 de febrero el Papalote Museo del Niño, ubicado en la Ciudad de México, se convirtió en el epicentro …

¡Grandes Noticias! En finvero nos sentimos orgullosos de ser una de las empresas parte de la Octava Edición de Finnovista …

Miami, EE. UU. – El Museo de Arte Contemporáneo de las Américas (MACA) fue el escenario perfecto para el encuentro …

finvero, plataforma líder de crédito en soluciones financieras, anuncia con entusiasmo la expansión y remodelación de sus oficinas centrales, marcando …

Finvero es ganador en el Microsoft AI Immersion Program. El evento Microsoft AI Immersion Program fue una oportunidad única para …

La IA con el potencial de transformar Latinoamérica. Las startups de inteligencia artificial (IA) en América Latina experimentaron un crecimiento …

Open Finance Summit 2020, empezó el 22 y 23 de noviembre en la Ciudad de México, se consolidó como el …

La forma más eficiente de hacer crecer tu negocio. El nearshoring es, en términos generales, la reubicación de instalaciones industriales …

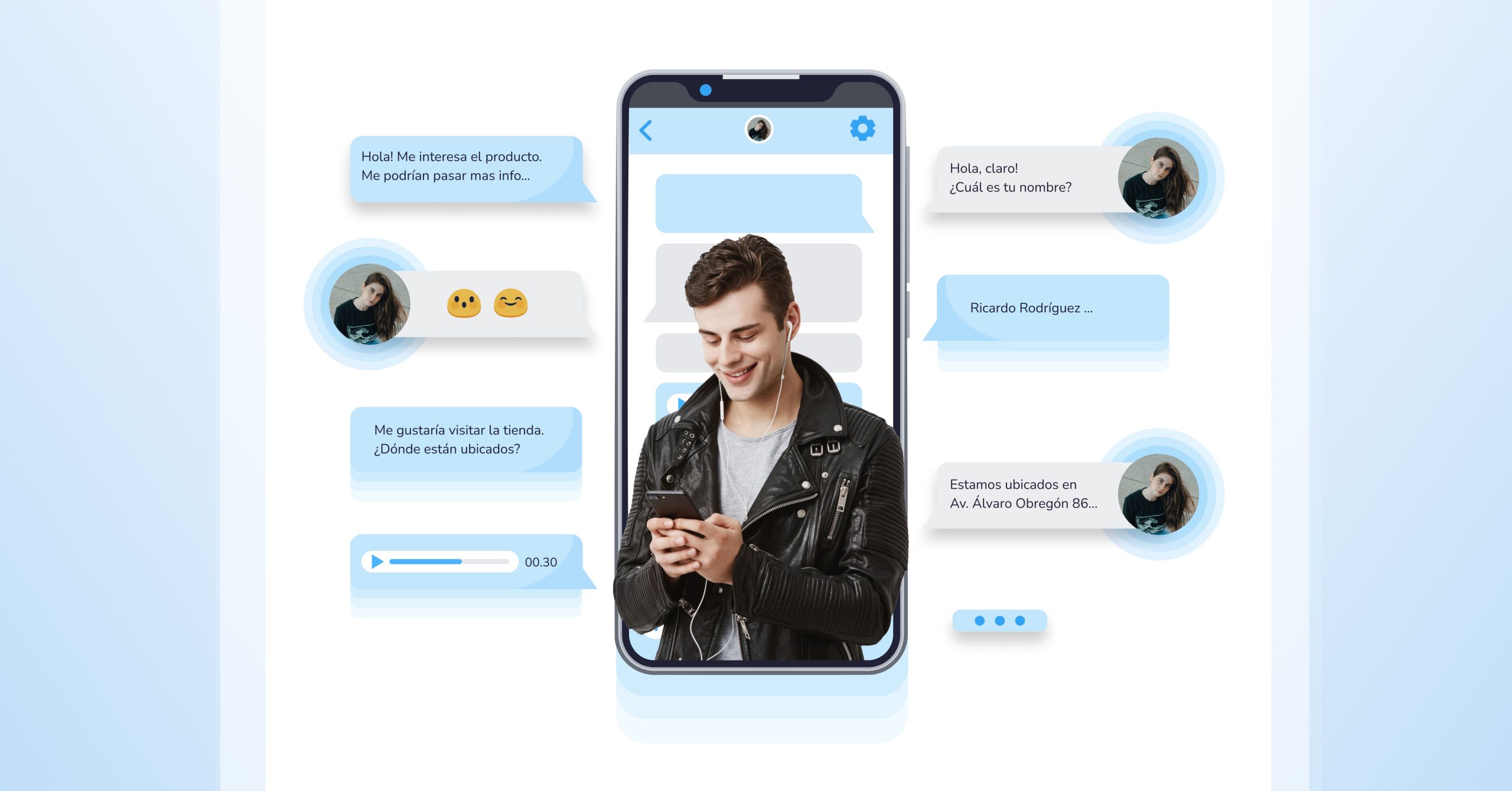

Atención al cliente, personalizada y eficiente, una de las principales características de WhatsApp Business. WhatsApp Business, diseñada especialmente para emprendedores …

Fintual ayudó a ampliar los horizontes de en el mercado mexicano. Esta vez de la mano de Fintual con una …